WesterntechVN – Ngày 26 tháng 11 năm 2024, Quốc hội khóa XV chính thức thông qua Dự thảo Luật Thuế giá trị gia tăng (GTGT) sửa đổi tại kỳ họp thứ 8. Sự thay đổi này mang lại nhiều điểm mới quan trọng đối với các doanh nghiệp và cá nhân có liên quan đến việc nộp thuế. Dưới đây là những nội dung chi tiết, giải thích các điểm mới và tác động của Luật Thuế GTGT sửa đổi, sẽ chính thức có hiệu lực từ ngày 1 tháng 7 năm 2025.

1. Tổng Quan Về Luật Thuế Giá Trị Gia Tăng (Sửa Đổi)

1.1 Mục Đích Và Tầm Quan Trọng Của Luật Thuế Giá Trị Gia Tăng Sửa Đổi

Luật Thuế GTGT sửa đổi được thông qua nhằm mục tiêu cải thiện hệ thống thuế, tạo điều kiện thuận lợi cho hoạt động sản xuất và tiêu dùng, đồng thời cải thiện năng lực thu thuế của nhà nước. Luật này điều chỉnh thuế giá trị gia tăng áp dụng cho các hoạt động sản xuất, lưu thông và tiêu dùng hàng hóa, dịch vụ.

1.2 Nội Dung Cơ Bản Của Luật Thuế GTGT Sửa Đổi

Luật Thuế GTGT sửa đổi gồm 4 chương và 17 điều. Các quy định trong Luật này sẽ thay đổi cách xác định thuế, quy định về các đối tượng chịu thuế, các mức thuế suất, cũng như các quy trình khai báo và hoàn thuế cho doanh nghiệp và người dân.

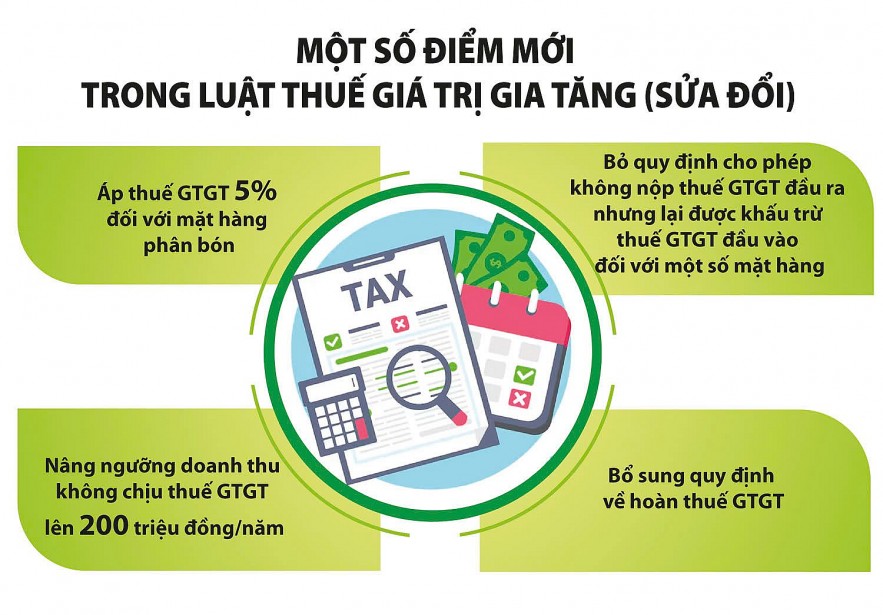

2. Những Điểm Mới Quan Trọng Trong Luật Thuế Giá Trị Gia Tăng (Sửa Đổi)

2.1 Quy Định Mới Về Thời Điểm Xác Định Thuế GTGT

Một trong những thay đổi quan trọng trong Luật Thuế GTGT sửa đổi là quy định về thời điểm xác định thuế. Cụ thể:

- Đối với hàng hóa: Thuế GTGT được xác định tại thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, hoặc khi lập hóa đơn (không phân biệt đã thu tiền hay chưa).

- Đối với dịch vụ: Thuế được xác định tại thời điểm hoàn thành cung ứng dịch vụ hoặc khi lập hóa đơn cung ứng dịch vụ (cũng không phân biệt đã thu tiền hay chưa).

Điều này giúp doanh nghiệp dễ dàng xác định thời điểm nộp thuế và giảm thiểu sự phức tạp trong việc xác định nghĩa vụ thuế.

2.2 Điều Chỉnh Đối Tượng Không Chịu Thuế GTGT

Luật sửa đổi thu hẹp các đối tượng không chịu thuế GTGT, đặc biệt là các mặt hàng xuất khẩu. Dưới đây là những thay đổi:

- Mặt hàng không chịu thuế GTGT: 26 nhóm hàng hóa và dịch vụ hiện tại vẫn giữ nguyên, nhưng có một số mặt hàng được chuyển sang chịu thuế GTGT, ví dụ như phân bón, máy móc phục vụ sản xuất nông nghiệp, tàu đánh bắt xa bờ, v.v.

- Các dịch vụ xuất khẩu: Những dịch vụ xuất khẩu vẫn được áp dụng thuế suất 0% đối với hàng hóa bán cho tổ chức ở nước ngoài và các dịch vụ cung cấp cho tổ chức trong khu phi thuế quan.

2.3 Điều Chỉnh Mức Thuế Suất 5% Đối Với Mặt Hàng Phân Bón

Trong Luật Thuế GTGT sửa đổi, phân bón là một trong những mặt hàng đặc biệt, có mức thuế suất được điều chỉnh xuống còn 5%. Điều này nhằm hỗ trợ ngành nông nghiệp, giảm chi phí cho sản xuất và đảm bảo sự phát triển bền vững của ngành này.

2.4 Điều Chỉnh Mức Thuế Suất Áp Dụng Cho Văn Hóa, Triển Lãm, Và Thể Dục

Theo Luật Thuế GTGT sửa đổi, mức thuế suất áp dụng cho các lĩnh vực văn hóa, triển lãm, thể dục thể thao, và sản xuất phim sẽ được điều chỉnh từ 5% lên 10%. Quy định này nhằm phù hợp với xu hướng phát triển của các ngành công nghiệp văn hóa, giải trí, và thể thao.

2.5 Loại Bỏ Quy Định Không Nộp Thuế GTGT Đầu Ra Nhưng Khấu Trừ Thuế GTGT Đầu Vào Đối Với Nông Sản

Luật sửa đổi loại bỏ quy định cho phép không nộp thuế đầu ra nhưng vẫn được khấu trừ thuế đầu vào đối với các mặt hàng nông sản chưa chế biến hoặc chỉ qua sơ chế thông thường. Điều này giúp tăng cường tính minh bạch và công bằng trong việc nộp thuế đối với các mặt hàng nông sản.

2.6 Cho Phép Kê Khai, Khấu Trừ Thuế GTGT Bị Sót

Một trong những điểm mới nổi bật của Luật Thuế GTGT sửa đổi là việc cho phép các cơ sở kinh doanh được kê khai và khấu trừ thuế GTGT bị sót vào kỳ phát hiện ra sai sót, ngay cả trước khi cơ quan thuế thực hiện kiểm tra, thanh tra. Quy định này giúp doanh nghiệp giảm bớt thủ tục hành chính và tạo điều kiện thuận lợi hơn cho việc thực hiện nghĩa vụ thuế.

2.7 Quy Định Về Điều Kiện Hoàn Thuế GTGT

Luật sửa đổi cũng bổ sung quy định về điều kiện hoàn thuế GTGT, giúp các doanh nghiệp dễ dàng hơn trong việc được hoàn thuế khi có yêu cầu. Điều này cũng tạo động lực cho các doanh nghiệp tham gia vào hệ thống thuế một cách minh bạch và đầy đủ hơn.

2.8 Nâng Ngưỡng Doanh Thu Không Chịu Thuế GTGT Lên 200 Triệu Đồng

Một thay đổi quan trọng khác trong Luật Thuế GTGT sửa đổi là việc nâng ngưỡng doanh thu không phải đóng thuế GTGT lên 200 triệu đồng/năm. Điều này giúp giảm bớt gánh nặng thuế cho các doanh nghiệp nhỏ và siêu nhỏ, đồng thời tạo điều kiện cho các doanh nghiệp này phát triển.

2.9 Quy Định Về Các Hành Vi Nghiêm Cấm Trong Khấu Trừ, Hoàn Thuế

Luật sửa đổi cũng quy định rõ các hành vi bị nghiêm cấm trong việc khấu trừ và hoàn thuế, nhằm ngăn chặn hành vi gian lận thuế và đảm bảo tính công bằng trong hệ thống thuế.

3. Những Tác Động Của Luật Thuế Giá Trị Gia Tăng (Sửa Đổi) Đối Với Doanh Nghiệp Và Người Tiêu Dùng

3.1 Tác Động Đối Với Các Doanh Nghiệp

- Thuế suất ổn định hơn: Các doanh nghiệp sẽ phải làm quen với các mức thuế suất mới, tuy nhiên, các thay đổi này giúp đơn giản hóa hệ thống thuế và dễ dàng hơn trong việc xác định và khai báo thuế.

- Khấu trừ thuế linh hoạt: Doanh nghiệp sẽ có nhiều cơ hội hơn để khấu trừ thuế GTGT bị sót, đặc biệt trong trường hợp phát hiện sai sót trước khi cơ quan thuế thực hiện thanh tra.

- Điều chỉnh đối tượng chịu thuế: Các doanh nghiệp xuất khẩu và các doanh nghiệp liên quan đến phân bón sẽ có lợi từ các điều chỉnh thuế suất và đối tượng không chịu thuế.

3.2 Tác Động Đối Với Người Tiêu Dùng

- Giảm giá hàng hóa và dịch vụ: Một số mặt hàng, đặc biệt là phân bón, sẽ có thuế suất thấp hơn, điều này có thể dẫn đến việc giảm giá thành sản phẩm, từ đó giảm chi phí cho người tiêu dùng.

- Thuế suất cao hơn đối với dịch vụ văn hóa, thể dục: Người tiêu dùng sẽ phải chịu mức thuế cao hơn đối với các dịch vụ văn hóa, thể dục và giải trí khi mức thuế suất trong ngành này được điều chỉnh lên 10%.

4. Kết Luận

Luật Thuế Giá Trị Gia Tăng sửa đổi có thể gây ra những thay đổi đáng kể đối với cả doanh nghiệp và người tiêu dùng. Tuy nhiên, các quy định mới nhằm mục tiêu tạo sự công bằng và minh bạch hơn trong hệ thống thuế, đồng thời hỗ trợ phát triển các ngành sản xuất và tiêu dùng bền vững. Doanh nghiệp cần nắm bắt các quy định mới để chuẩn bị cho sự thay đổi, tránh các vấn đề phát sinh không mong muốn.

Hãy tiếp tục theo dõi các thông tin liên quan và chuẩn bị cho việc áp dụng Luật Thuế GTGT sửa đổi vào năm 2025 để đảm bảo tuân thủ đầy đủ các quy định của nhà nước.